机制砂供给侧改革,破碎筛分设备迎来黄金时代

● 核心结论

机制砂产需两旺,破筛设备是制砂关键。2019年,工信部、发改委等十部门联合发文要求到2025年,年产1000万吨及以上的超大型机制砂石企业产能占比达到40%,大量小矿山面临关停,机制砂开采成为稀缺资质,导致机制砂价格持续上行。大型矿山扩产动力充足,破碎筛分设备需求大幅提高。根据我们的测算,到2025年,破碎筛分设备的理论市场规模将超过300亿元。

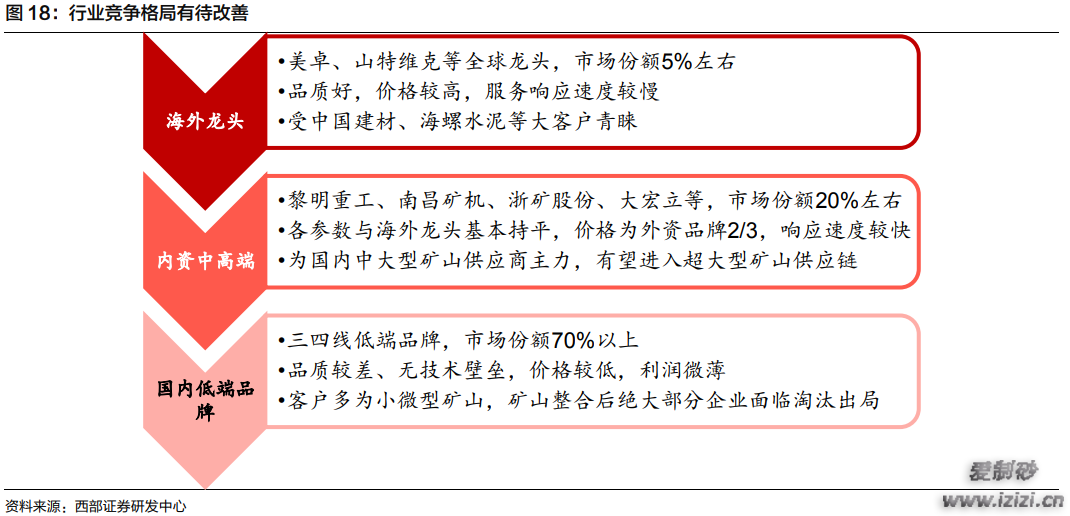

竞争格局迎来变化,本土一流设备厂商有望受益。从全球角度看,机制砂设备行业已孕育出年收入超50亿元的全球龙头,但从本土角度看,内资各一流设备品牌年收入为5亿元左右,仅占据国内20%的中高端市场。在产品结构和技术指标方面,内资一流设备厂商已基本做到和外资龙头品牌持平,并和三四线品牌拉开了较大差距。随着机制砂矿山供给侧改革的持续推进,原属于三四线设备品牌的市场份额有望逐步向内资一流设备厂商迁移,从而改善整个行业的竞争格局。

浙矿股份提前布局产品大型化,大宏立侧重全国销售网络建设。目前行业仅有两家上市公司:浙矿股份和大宏立。浙矿股份侧重于大型、智能化、高品质产品的布局,采取“以点带面,口碑相传”的销售模式,主要客户为区域内大型客户,因此毛利率、研发费用率较高,销售费用率则维持较低水平。大宏立则力争成为具有全国影响力的品牌,在提升产品品质、提高大型设备比例的同时,大力布局全国销售网络,导致销售费用率偏高。产品结构和客户结构上的不同导致了两家公司在经营理念和销售策略上的差异。

投资建议:机制砂产销两旺,价格将长期维持在高位,未来中长期内大型矿山仍将保持充足的扩产动力,对于大型制砂设备的需求将持续旺盛,有能力生产高品质 大型设备的厂商 有望持续受益 。 建议关注 浙矿股份(300837.SZ)、大宏立(300865.SZ)。

风险提示:混凝土产量不达预期、矿山整治进度不达预期、行业竞争加剧

一、机制砂产需两旺,破筛设备是制砂关键环节

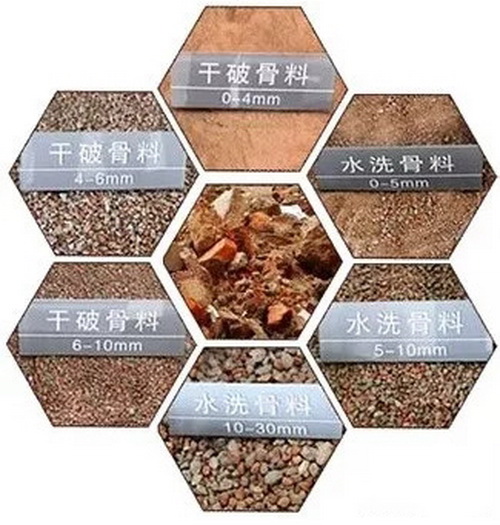

砂石骨料是混凝土最重要的组成部分,占原材料总质量的 80%以上,占总成本 50%。砂石骨料分为两种:天然河砂和机制砂。随着国家对于环保的日益重视,天然河砂逐渐退出舞台,机制砂的供应也趋于集中,导致近年来大型机制砂生产企业的盈利能力高速提升。而机制砂要有专业的设备才能制出合格适用的砂石,其中破碎和筛分设备是机制砂生产线中最关键的环节。

1.1 从石块到砂砾,破碎筛分流程复杂

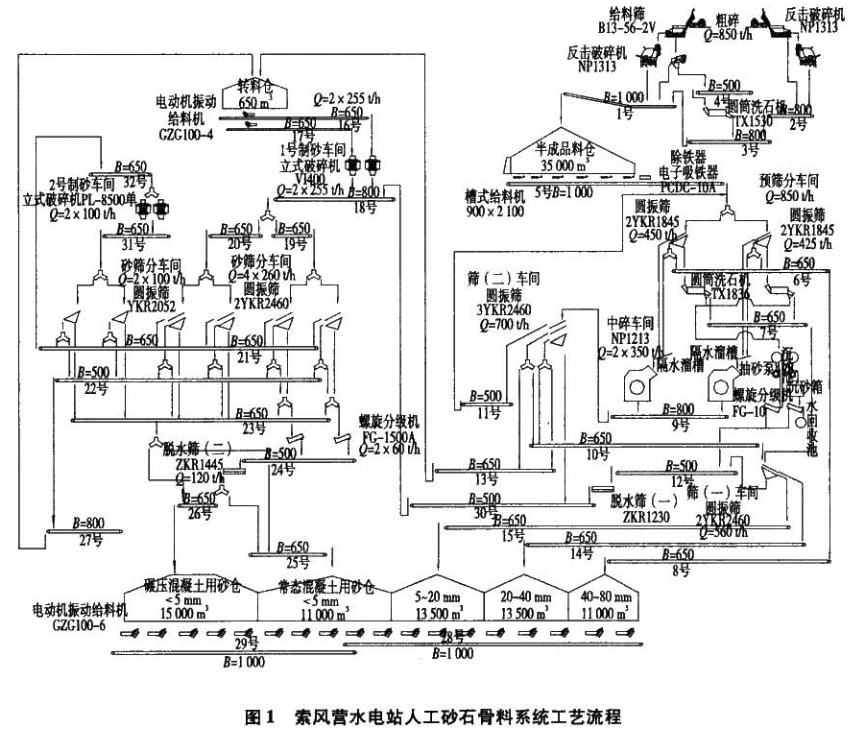

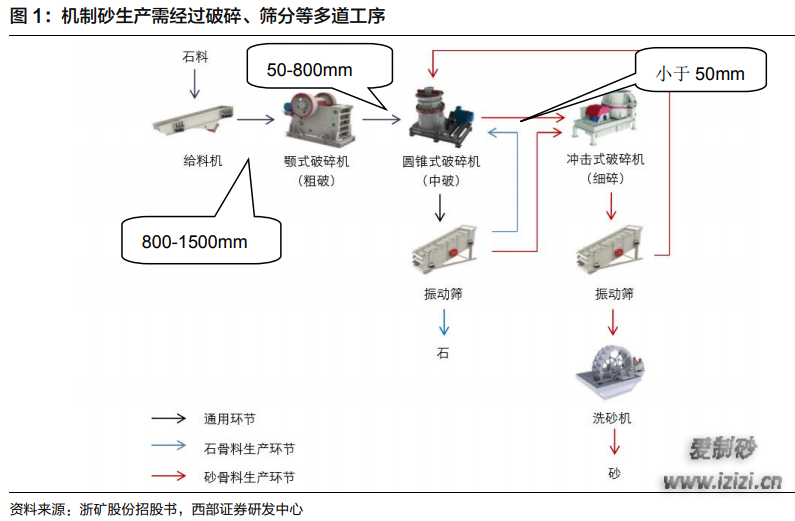

矿山企业经过统一的采矿和炸石环节后,产生的大量碎石块需要经过一套完整的生产设备的处理才能成为符合要求的砂料。完整的机制砂设备包括给料机、颚式破碎机(或旋回式破碎机)、圆锥式破碎机(或反击式破碎机)、冲击式破碎机、振动筛。处理过程大致可以分为给料输送——粗破——中破——筛分——细破。对于原料粒度介于不大于 50mm 的原材料,只需要制砂机(冲击式破碎机)进行细破;原料粒度介于 50mm 和 800mm 之间的,在细破前还需要用到圆锥式破碎机或反击式破碎机进行中破;对于介于 800-1500mm 的石块,需要首先使用颚式破碎机进行粗破。小于 50mm 的成品成为石料,小于 5mm 的成品成为砂料。

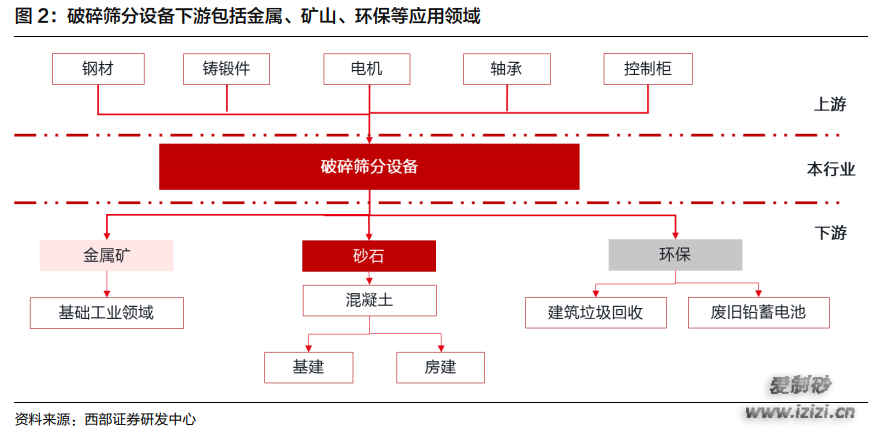

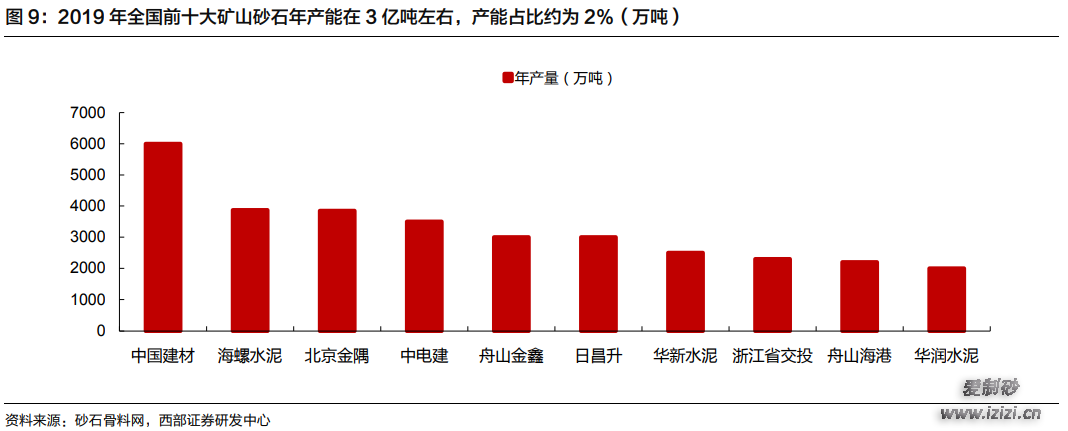

行业竞争格局较为分散,主要公司包括黎明重工、南昌矿机、浙矿股份、大宏立以及众多小型企业。破碎筛分设备行业下游应用领域主要包括砂石、金属以及环保。其中,砂石领域的下游客户主要为砂石骨料矿山企业,包括中国建材、海螺水泥、华新水泥等大型矿山企业以及大量小型矿山企业。行业的上游主要为钢材、铸锻件、电机、轴承、控制柜等生产厂商,铸锻件、电机以及轴承等零部件供应商价相对比较分散,价格稳定。钢材价格有一定程度的波动,约占原材料成本 13%-16%之间。

1.2 供给侧改革,机制砂迎来量价齐升

1.2.1 机制砂替代天然砂,理论需求量将达190亿吨

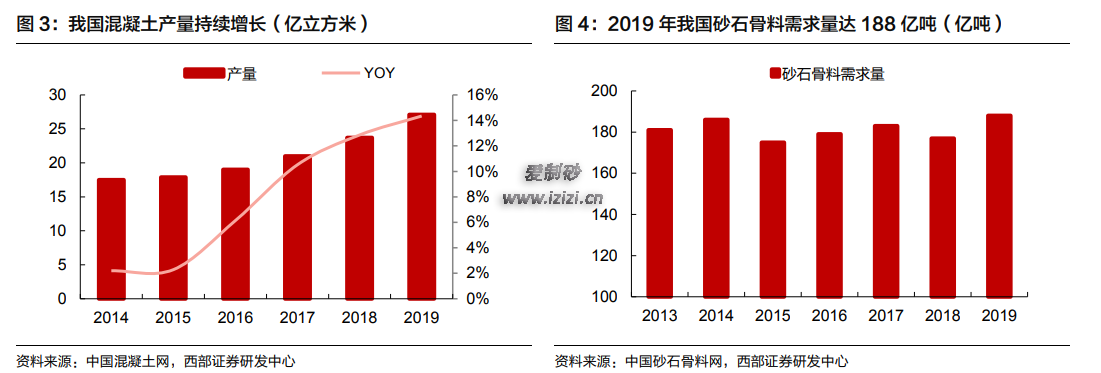

砂石骨料是混凝土最重要原材料,因此,混凝土的需求决定了砂石骨料的市场空间。过去几年,我国混凝土产量保持较为稳定的高速增长。2019 年我国混凝土产量达到 27.1 亿立方米,相较2014 年以来的复合增长率达到 9.23%。我国对砂石骨料的需求量也保持在高位,2019 年我国砂石骨料需求量达到 188 亿吨,其中天然砂为 46.9 亿吨,机制砂为 141.1 亿吨。

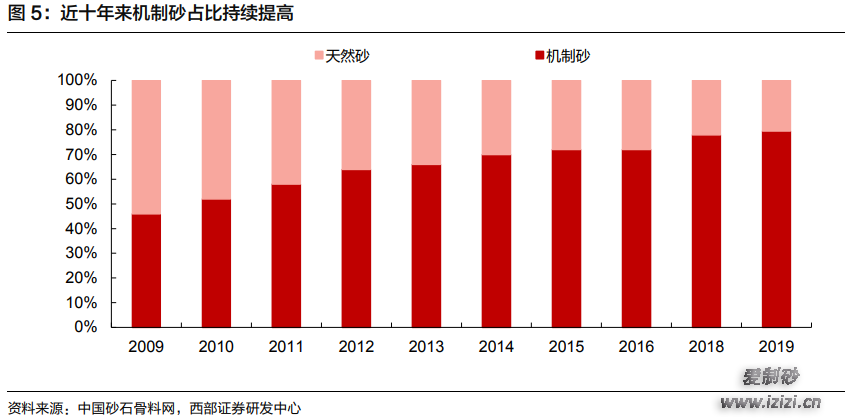

机制砂占比提高,理论市场需求在 190 亿吨左右。由于天然砂的短期内不可再生性,欧美、日本等发达国家的天然砂已经 100%被机制砂取代。我国各政府部门也陆续出台了相关法律法规对天然砂的开采进行了较为严格的监管,机制砂占国内砂石骨料的总供应量的占比逐年提高,由 2009 年的 46.6%大幅提升至 2019 年的 79.1%,同期产量由 56.9 亿吨增至 149.3 亿吨。目前我国砂石骨料的需求量仍在以每年 5%的速率稳定增长,保守假设未来需求量维持在2019年水平,机制砂 100%替代天然砂,则未来机制砂需求量将稳定在 190 亿吨左右。

1.2.2 政策驱动矿山整合,龙头企业扩产动力充足

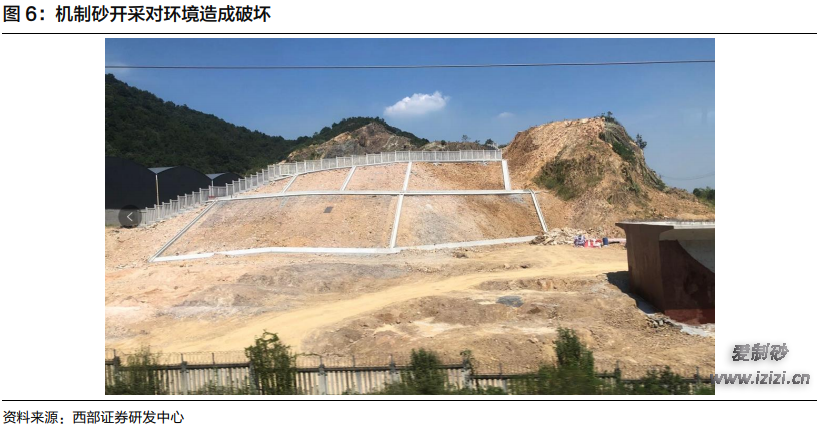

分散开采对环境破坏大,矿山整治刻不容缓。机制砂的生产通常需经过开山-炸石-粉碎等步骤。小规模、粗放式、非集中的矿山开采对环境造成了极大破坏。因此,“关小开大”,整合矿山以便进行集中的、有规划的砂石开采刻不容缓。

图 6:机制砂开采对环境造成破坏

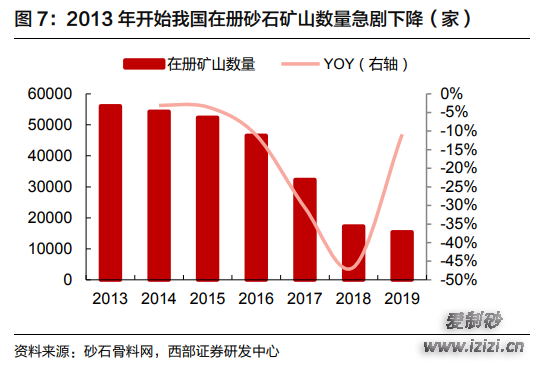

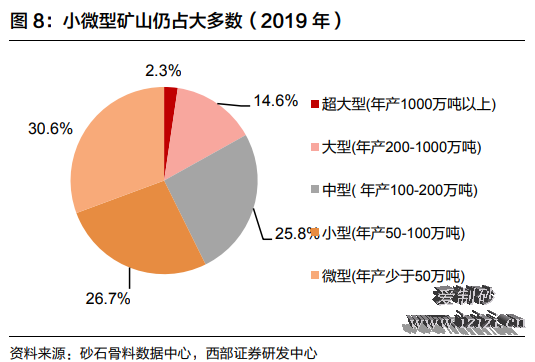

供给端开启规模化趋势,开采资质成为稀缺资源。2013 年国家开始整治矿山,矿山数量不断减少,平均规模不断增大,2019 年全国在册矿山数量总计 15,370 家,相较 2013 年下降 72.6%。尽管在近几年关停整治推动下,砂石矿山规模和集中度有所改善,但超大型、大中型砂石矿山的数量仍然较少,仅占全部砂石矿山的 16.9%,年产 100 万吨以下的小微砂石矿山仍占大多数。2019 年,工信部、发改委、自然资源部、住建部等十大部门联合发布《关于推进机制砂石行业高质量发展的若干意见》(简称《若干意见》,下同),要求到 2025 年,年产 1000 万吨及以上的超大型机制砂石企业产能占比达到 40%,依法淘汰排放、能耗、水耗、质量、安全等不达标的落后产能。矿山开采资质正式成为稀缺资源,未来矿山整治进程有望进一步加快。

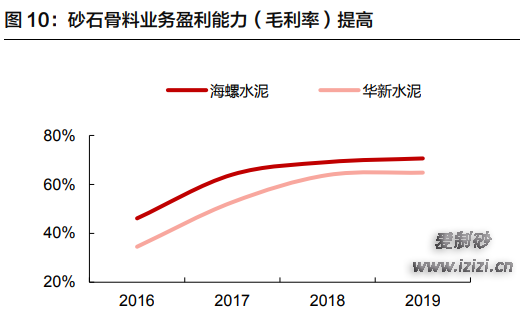

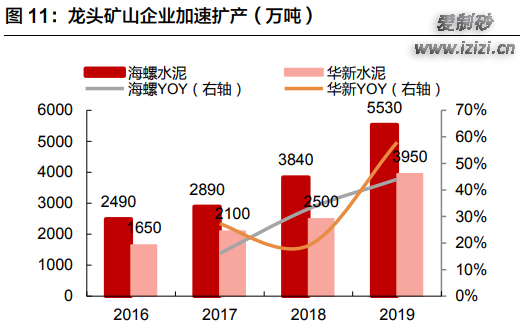

机制砂价格上涨,提升龙头矿山扩产意愿。由于小矿山企业大批淘汰,机制砂行业供需格局得到改善,全国骨料综合离岸价格从 2016 年的 26 元/吨大幅上行至 2019 年底的 84 元/吨。海螺水泥、华新水泥等企业的骨料业务的毛利率分别从 2016 年的 46.1%/34.5%上升到 2019 年的70.6%/64.8%。因此,借助供给侧改革的红利,龙头矿山企业纷纷加大砂石骨料的扩产进程,海螺水泥和华新水泥 2019 年分别扩产 1690 万吨和 1450 万吨,年末产能分别同比增长 44%和 58%。

1.3 “关小开大”带来设备增量需求,设备理论市场空间在300亿元以上

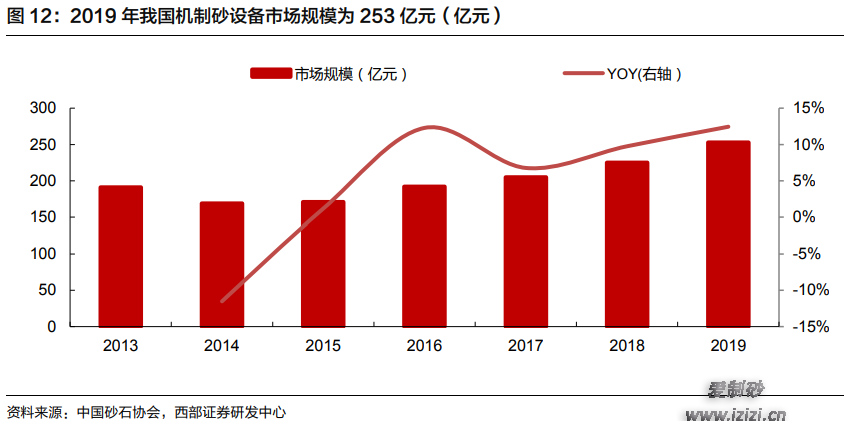

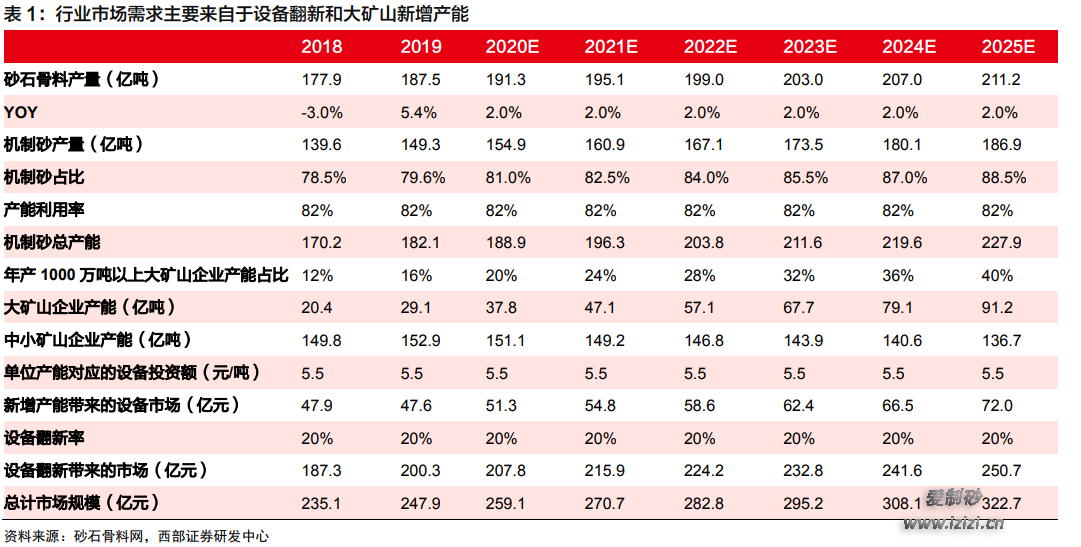

根据中国砂石协会测算,2019 年我国机制砂设备市场规模大约为 253 亿元,同比增长 12.4%。我们通过产业调研得知,一条 1000 吨/时的产线的价格在 2000-2500 万元,而产线平均有效年工作时长(考虑到故障率、停摆率等)在 4000-5000 小时左右,因此单位投资规模为每年 5.5 元/吨。2019 年机制砂渗透率为 79.6%,假设每年渗透率增长率为近三年的均值 1.5%,到 2025 年机制砂占比达到 88.5%。砂石矿山的产能利用率按照 82%估算。目前 1000 万吨以上年产能的矿山企业的产能占比不到 20%,按照《若干意见》的要求,到 2025 年要达到 40%,因此假设大矿山每年产能占比提升 4 个百分点。理论上中小矿山未来总体将处于逐步关停的趋势中,因此只需考虑大型矿山的细分市场,即大型矿山每年的新增产能需求叠加所有矿山的设备翻新需求。筛分设备平均寿命在 2-3 年,破碎设备寿命在 5-8 年,整体的产线设备更新率约为20%。经过上述测算,预计到 2025 年我国机制砂设备市场规模约在 323 亿元。

二、竞争格局迎来变化,本土一流设备厂商有望受益

从全球角度看,发达国家机制砂设备行业的市场已基本稳定,山特维克(瑞典)、美卓(芬兰)、特雷克斯(美国)等行业全球龙头企业相关业务营收均稳定在 50 亿元以上的规模。从本土角度来看,目前已经出现了上海世邦、南昌矿机、浙矿股份、大宏立等具备较强竞争实力的内资中高端设备品牌,但行业竞争格局仍较为分散,销售以及产能规模均远小于国际龙头企业。随着国内下游矿山的整合,内资中高端设备厂商有望大幅提升市场份额,并从区域走向全国,行业竞争格局有望迎来改善。

2.1 海外设备龙头历经多年发展形成较大收入体量

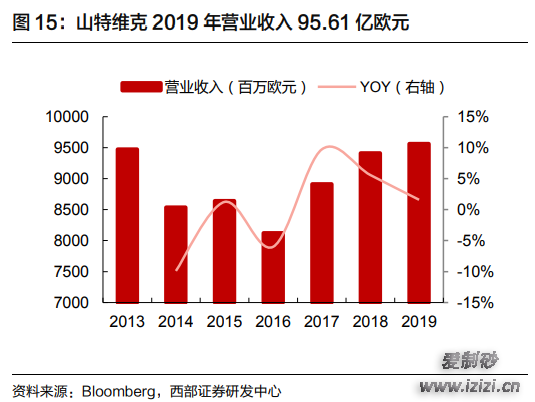

机制砂行业在欧美等发达国家率先起步,因此海外的机制砂设备企业发展较早。经过数十年的发展,山特维克以及美卓等公司已成长为机制砂设备的全球龙头,相关业务营业收入均保持在50 亿元以上。然而由于海外机制砂需求以及市场结构已趋于稳定,叠加上近些年来国产品牌的加速崛起,山特维克和美卓的业绩也呈现周期性变化。

美卓(Metso):专注砂石破碎筛分设备的百年企业

美卓奥图泰是芬兰的一家全球领先的工程技术企业,1886 年公司矿机设备业务前身诺德伯格成立,并于 1928 年收购西蒙斯公司,正式开始圆锥破碎机的生产。1946 年,多家芬兰的国有金属制造厂合并设立 Valmet(国有金属制品公司),业务涵盖矿山、汽车、轮船、火车、武器等行业,后经过多轮业务剥离,公司专注矿山设备和能源行业。1986 年诺德伯格被木材加工、造纸企业 Rauma 收购,1999 年 Valmet 与 Rauma 合并,正式成立美卓公司。2001 年公司收购瑞典 Svedala 公司,完成了对旋回破碎机和反击式破碎机的布局,实现了对于矿山破碎筛分设备的全套生产能力。2013 年美卓集团拆分为美卓和维美德,制浆和造纸业务转移到维美德,

美卓开始专注于矿山破碎筛分设备以及能源类阀门的生产和销售。

公司目前主要业务分为矿山业务和能源业务,矿山业务主要为砂石和金属的破碎筛分设备,能源业务主要包括水、天然气、石油等能源的阀门设备以及能源解决方案。2014 年以来,美卓的矿山设备业务占比不断提高,2019 年公司矿山设备业务实现营收 7.99 亿欧元,YOY+5.4%,占总营收 66.0%。与山特维克一样,美卓的全球矿山设备业务随下游机制砂需求波动,周期性明显。根据我们的产业链调研,随着国产品牌的崛起,美卓和山特维克在中国的市场份额正在缩减。

山特维克(Sandvik):制钢厂起家,从金属切割切入砂石破碎领域

山特维克是一家瑞典重工业集团。1862 年由 Göran Fredrik Göransson 在山特维肯创建,主要生产用于凿岩的钻钢,于 1901 年在斯德哥尔摩证交所上市。山特维克 1921 年开始不锈钢的生产,1950 年开始生产硬质合金刀具,后逐步将业务扩展至金属切割以及砂石破碎设备的生产。目前公司主要业务分为矿山设备、金属切割装备以及特种钢等三大块,矿山设备业务收入占公司总营收 40%以上。其中矿山设备包含破碎筛分设备、钻井机以及装载机等。

山特维克 2019 年实现营业收入 96.61 亿欧元,YOY+1.6%,其中矿山设备收入占公司总营收44%,为 42.31 亿欧元。矿山设备业务主要分破碎筛分设备、钻井机、凿岩机和矿石装载机,根据产业链调研数据,破碎筛分设备占矿山设备收入 25%左右,每年的收入规模在 10 亿欧元左右。目前山特维克的矿山业务收入主要随下游需求呈周期性波动。

2.2 矿山整合有望改善国产设备厂商竞争格局

低端品牌市场份额超过中高端品牌的三倍。虽然下游矿山的整合趋势在日益加快,但目前年产200 万吨以下的中小型矿山仍占矿山总产能 50%以上。中小型矿山对于设备要求不高,且采购比较分散,而个别大型矿山(尤其是央企),更偏好使用山特维克、美卓等外资品牌。因此以往整个机制砂设备行业形成了外资品牌垄断高端客户、内资品牌局限于区域内、三四线小品牌众多的竞争格局。根据浙矿股份招股说明书,目前国内三四线低端品牌市占率在 70%以上,随着下游矿山整合进程加快,这些品牌将面临淘汰出局。

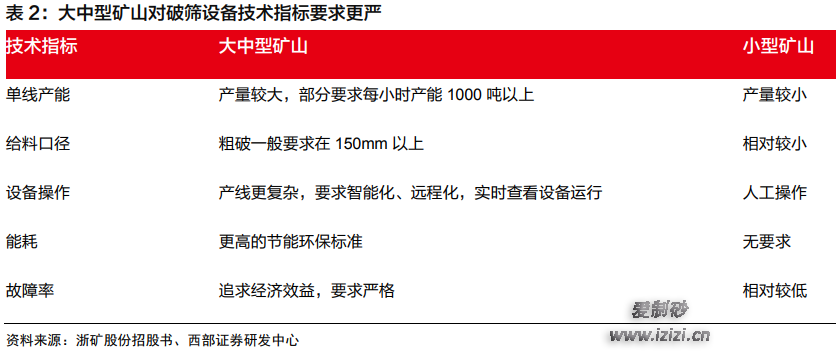

矿山整合背景下,内资中高端品牌将逐步替代小品牌。下游矿山的加速整合以及大型矿山企业的扩产大幅提升了对于中大型、中高端矿山设备的需求。相比于小矿山,大型矿山由于产量更大、产线更加复杂,因此对于设备的单线产能、给料口径、操作、能耗以及故障率等参数均有较高要求。根据我们的产业链调研反馈,近几年大型矿山新增的产线产能均在 600 吨/时以上。

另一方面,在矿山供给侧改革的背景下,大型矿山为了加速扩大市场份额,提高产能的同时对于供应商服务的响应速度也就有了更高的要求。相比于山特维克、美卓等外资品牌,国内一流品牌在价格和服务响应速度上更具竞争力。根据我们的调研,浙矿股份的设备在各项指标参数与山特维克、美卓基本持平的前提下,价格约为其 2/3,服务响应时长在 14-18 小时,而山特维克和美卓平均在一周以上。

相比于三四线品牌,南昌矿机、浙矿股份、大宏立等内资一流品牌在上述指标方面都具有明显优势,更容易成为大型矿山的供应商。比如浙矿股份已经成为浙江省交投、舟山金鑫以及舟山海港港口开发有限公司等大型矿山的供应商;大宏立大型矿山客户从 2017 年的 3 家提升到2019 年的 11 家。随着大型矿山产能占比的持续提高,有能力生产高品质、高产能的大型设备国产品牌有望受益。

2.3 一流品牌从“群雄割据”走向“逐鹿全国”

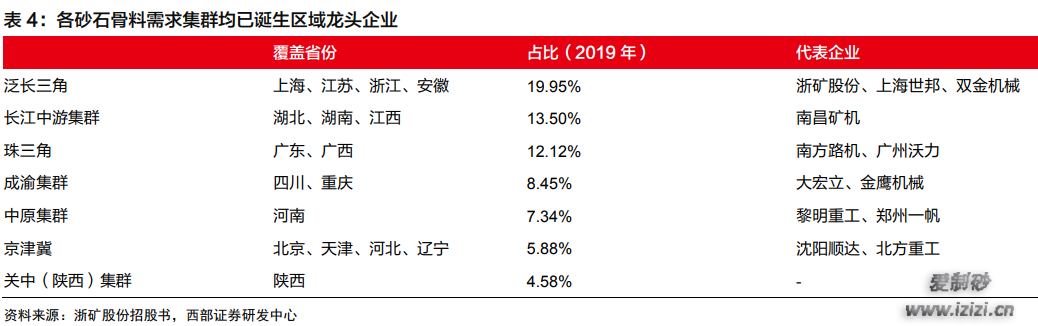

各区域都孕育了龙头设备厂商,泛长三角集群需求最大。由于砂石骨料存在一定的运输半径,矿山行业的区域性属性较强,因此以往的设备企业的分布也较为分散。从下游需求的分布来看,全国砂石骨料需求分布形成了以泛长三角集群为首的七大板块,其中泛长三角和长江中游集群占比最高,2019 年分别占全国砂石骨料需求 20%和 13.5%。七大集群基本都孕育出了本区域较强实力的机制砂设备企业,而浙矿股份、大宏立、南昌矿机等设备企业也从早期的“野蛮生长”中存活下来,成为“割据一方”的区域龙头。

一流企业省外收入占比提升。随着各地矿山供给侧改革的推进,大型矿山产能扩大,部分区域属地的设备企业的产能难以满足大型矿山的需求,一些原来的区域性设备企业抓住契机,扩大产能和销售渠道,积极布局原有区域外的业务。从目前行业仅有的两家上市公司来看,浙矿股份和大宏立在原有区域的销售占比逐年下降。浙矿股份立足于浙江湖州,原来的客户主要来自于浙江、安徽、江苏等华东地区,2017 年公司在华东以外地区销售占比仅为 33.5%,2020年上半年非华东地区占公司总营收的比例已提升至 61.3%;大宏立是川渝集群的代表企业,2016 年到 2019 年公司非西南地区销售收入占比从 48.7%提升至 63.2%。从“群雄割据”过渡到“逐鹿全国”已经成为了机制砂设备行业的趋势,省外订单的开拓对于相关企业经营也能够带来业绩的增长。